Decentrata stablecoin DAI sta creando titoli per i motivi sbagliati dopo Endgame di MakerDAO tokenomica. Alcuni hanno persino sollevato preoccupazioni ricreando collegamenti a Terra collasso dell'ecosistema e evento di de-peg dell'UST.

Le stablecoin, in generale, hanno dovuto affrontare l'incertezza dei regolatori di tutto il mondo, in particolare le stablecoin decentralizzate. Se le autorità governative/regolatori dovessero farlo attacco un decentrato stablecoin, potrebbe essere per diversi motivi.

Le stablecoin decentralizzate, come altre criptovalute, operano al di fuori del sistema finanziario tradizionale. Le autorità di regolamentazione possono essere preoccupate per il loro potenziale impatto sull'economia o per il loro utilizzo in attività illecite come il riciclaggio di denaro o il finanziamento del terrorismo.

L'anno scorso, il co-fondatore di MakerDAO Rune Christensen ribadito uno scenario simile dopo le sanzioni Tornado Cash. Secondo Christensen, era solo una questione di tempo prima che le autorità governative attaccassero MakerDAO come stablecoin decentralizzato. Di conseguenza, ha proposto Endgame, un grande piano di ristrutturazione per rendere MakerDAO e DAI più resistente alla censura.

Documentazione di Maker Endgame nel 2023

MakerDAO è una finanza decentralizzata (DeFi) piattaforma che opera su Ethereum blockchain e consente agli utenti di creare e scambiare stablecoin supportati da garanzie in altre criptovalute. Il token nativo di MakerDAO (MKR) governa la piattaforma e ne mantiene la stabilità.

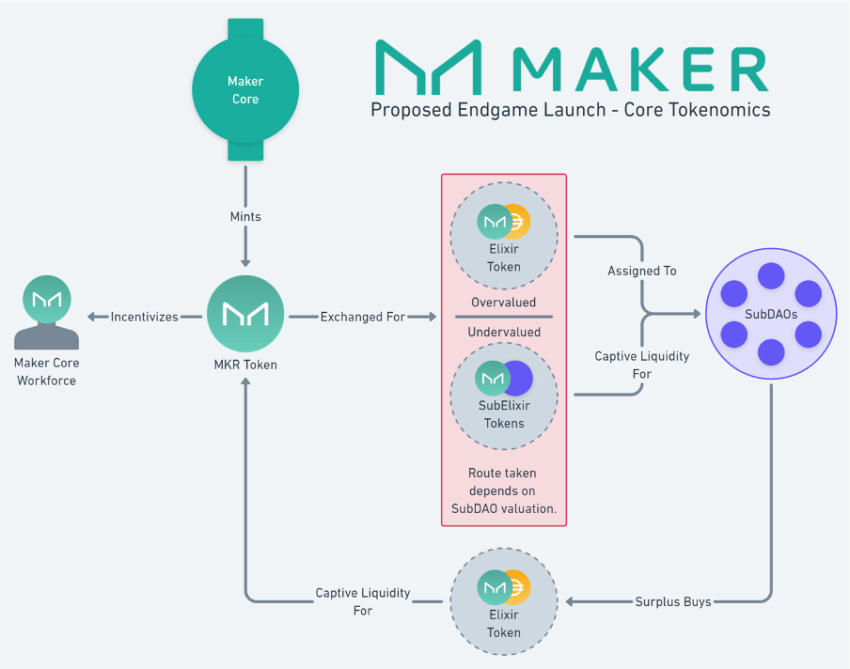

MakerDAO ha introdotto un nuova funzione chiamato “Endgame tokenomics” che mira a stabilizzare il prezzo della sua stablecoin, DAI, e ridurre il rischio di liquidazione. Questo nuovo sistema propone di rompere il DAO in unità più piccole chiamate MetaDAO. Ogni MetaDAO ha token unici, ciascuno con obiettivi specifici, e introduce un limite del 25% sugli asset centralizzati che supportano DAI oltre ai tassi di interesse negativi.

Il co-fondatore di MakerDAO suggerisce che i possessori di DAI possono produrre i nuovi token MetaDAO come ulteriore incentivo. Tuttavia, il lancio della proposta è arrivato con molte censure e critiche.

Chiamando fuori questo movimento

PaperImperium, un account Twitter crittografico pseudonimo dedicato agli avvenimenti della finanza decentralizzata, ha richiamato l'attenzione su una parte del documento oggi. Rivela che gli utenti potrebbero prendere in prestito DAI sui loro token MKR delegati se la proposta dovesse passare. MakerDAO ha rischiato di ripetere gli errori dell'ultimo ciclo di mercato.

Il commentatore ha affermato che in caso di spirale di liquidazione, i token delegati sarebbero tornati in circolazione, accumulando il valore di MKR. Ciò a sua volta potrebbe esporre il protocollo ad attacchi di malintenzionati che possono facilmente dirottare la governance, citando Mango DAO attacco.

Questo nuovo sistema ha attirato confronti con altri DeFi piattaforme come LUNA e UST. LUNA è il token nativo della blockchain Terra, una piattaforma DeFi che offre stablecoin supportate da valute fiat. UST è la stablecoin offerta da Terra, ancorata al dollaro USA, quella assistito una massiccia caduta in disgrazia. Arthur Hayes di BitMEX ha twittato:

Un altro utente è andato su Twitter per fare eco allo stesso scenario.

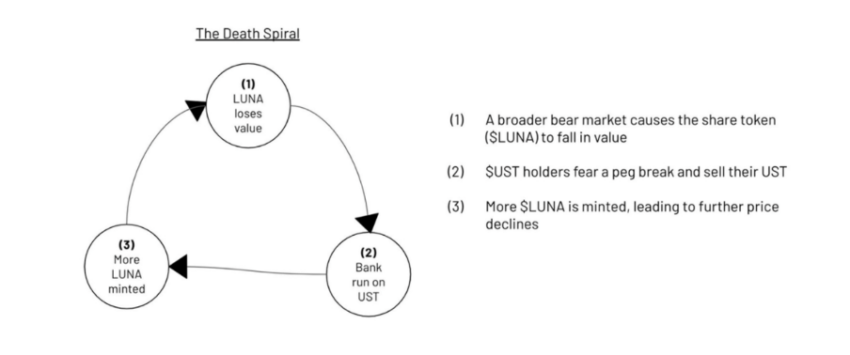

Come Endgame Tokenomics di MakerDAO, la piattaforma Terra utilizzava un meccanismo chiamato "signoraggio” per stabilizzare il prezzo delle sue stablecoin. Il signoraggio comporta la creazione e la distruzione di token in risposta ai cambiamenti della domanda, con nuovi token creati quando il costo della stablecoin diminuisce e devastati quando il prezzo aumenta.

Altri descritta è una potenziale truffa sulla liquidità di uscita che consente agli utenti di uscire dall'ecosistema tramite DAI senza vendere i propri token MKR pur avendo voce in capitolo nella governance del protocollo.

Cosa è andato storto con l'ecosistema Terra

Terra è una piattaforma blockchain che mira a creare un ecosistema di stablecoin. Una delle sue stablecoin, TerraUSD (UST), è supportata da una riserva di altre criptovalute, incluso il token nativo della piattaforma, LUNA. Il sostegno di UST da parte di LUNA ha lo scopo di mantenere un ancoraggio stabile al dollaro USA.

Per mantenere il piolo, Terra utilizza un meccanismo di menta e brucia. Quando il prezzo di UST supera $ 1, gli utenti possono coniare nuovi UST depositando garanzie, come LUNA, e ricevendo UST in cambio. Al contrario, quando i prezzi UST scendono al di sotto di $ 1, gli utenti possono bruciare UST per ottenere la garanzia sottostante.

Tuttavia, il valore di UST caduto al di sotto del suo ancoraggio al dollaro USA, portando a una spirale mortale in cui gli utenti hanno iniziato a vendere i loro UST per evitare perdite. Ciò ha causato un ulteriore calo del valore di UST, innescando il conio di LUNA in eccesso come garanzia per mantenere il peg.

Man mano che venivano coniati sempre più LUNA per supportare UST, anche il valore di LUNA iniziò a diminuire, esacerbando il problema. Per affrontare la situazione, Terra ha implementato misure per stabilizzare il sistema, inclusa la combustione di UST e LUNA in eccesso e l'introduzione di nuovi meccanismi per mantenere il peg.

Quanto è significativo il rischio? Dovremmo essere preoccupati?

L'incidente ha evidenziato le sfide e i rischi di mantenere un ancoraggio stabile, in particolare in condizioni di mercato volatili. Ha inoltre sottolineato l'importanza della trasparenza e della comunicazione nella gestione di tali situazioni e la necessità di una solida gestione del rischio e di una pianificazione di emergenza.

Al contrario, non tutti hanno visto questa mossa come negativa. Il CEO e creatore di Frax Finance, Sam Kazemian, ha dichiarato:

Un altro ricercatore ha evidenziato la natura a basso rischio del dato sviluppo nonostante il trambusto. Qui, far luce sulla disparità della capitalizzazione di mercato tra DAI e MKR ha ridotto i rischi percepiti per DAI.

BeInCrypto ha contattato i rappresentanti di MakerDAO per commentare la situazione in corso ma non ha ancora ricevuto risposta.

Qual è la situazione attuale?

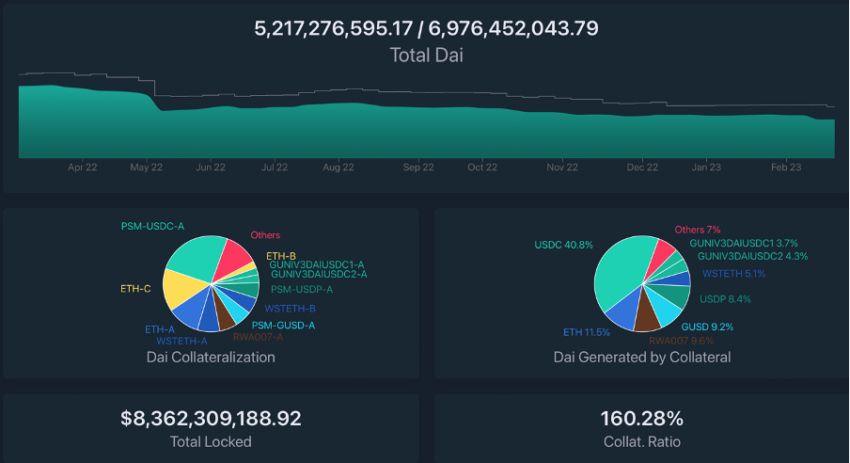

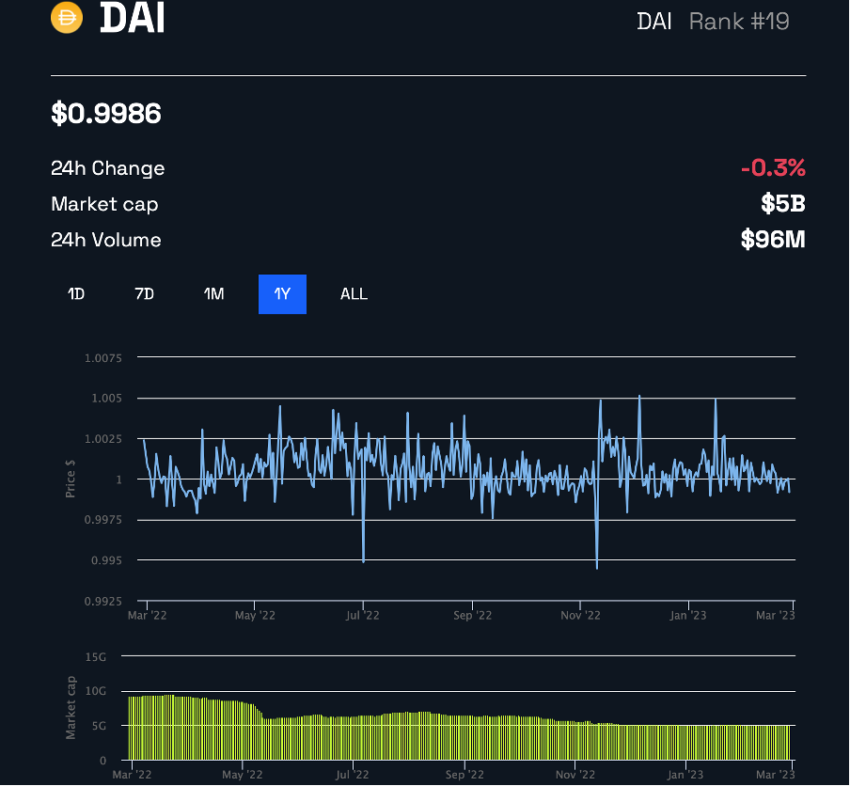

Nel complesso, l'attrattiva di Endgame Tokenomics di MakerDAO per piattaforme come LUNA e UST risiede nel suo potenziale per ridurre il rischio di liquidazioni e stabilizzare il prezzo delle stablecoin. Attualmente, USDC sostiene DAI con il 40.8% di tutte le garanzie. Ciò aggiunge stabilità e diminuisce la possibilità di un de-peg.

Si possono anche utilizzare altre attività oltre a USDC e MKR come garanzia. Ciò riduce il rischio, ma non è ancora una grande mossa di MakerDAO. Con questa mossa, MKR viene collegato al processo di conio. Creando una riserva rispetto al prezzo volatilità e incentivando gli utenti a mantenere stabili le stablecoin, queste piattaforme possono fornire un ambiente più affidabile e prevedibile per gli utenti DeFi.

Al momento in cui scriviamo, DAI ha ceduto a qualche pressione, data l'incertezza all'interno della comunità in vista dell'ultimo sviluppo.

Negazione di responsabilità

Tutte le informazioni contenute nel nostro sito web sono pubblicate in buona fede e solo a scopo di informazione generale. Qualsiasi azione intrapresa dal lettore sulle informazioni trovate sul nostro sito web è rigorosamente a proprio rischio.

Fonte: https://beincrypto.com/makerdao-proposal-borrow-dai-mkr-heat/