Gli sviluppi di Central Bank Digital Currencies o CBDC continuano a funzionare a pieno ritmo. Di recente, rinomati istituti bancari hanno visto "chiaro potenziale e valore" nei test pilota sperimentali del connettore CBDC di SWIFT.

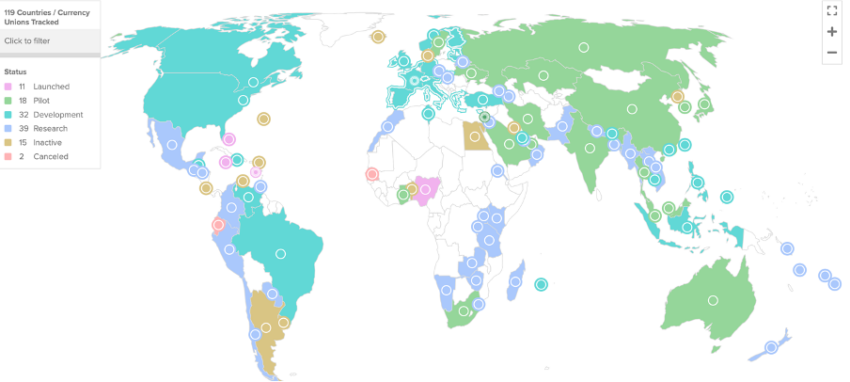

Le valute digitali della banca centrale hanno il potenziale per offrire diversi vantaggi al sistema finanziario. Anche l'economia nel suo insieme. Le regioni che collaborano con istituti bancari dalla Cina alla Russia ad altre nazioni sviluppate hanno compiuto passi significativi sotto questa coorte. Infatti, secondo il tracker CBDC dell'Atlantic Council, 114 paesi, che rappresentano oltre il 95% del PIL globale, lo stanno esplorando.

Undici paesi, tra cui la Nigeria e le Bahamas, hanno già lanciato le loro iterazioni.

Nell'anno in corso, oltre 20 paesi intraprenderanno passi significativi verso la sua sperimentazione. Australia, Tailandia, Brasile, India, Corea del Sud e Russia intendono continuare o iniziare i test pilota nel 2023. È probabile che anche la BCE avvii un progetto pilota il prossimo anno.

Vantaggi della CBDC

Alcuni potenziali vantaggi dei CBDC spiegano diverse geografie che implementano percorsi per accoglierlo.

Alcuni dei vantaggi includono:

- Maggiore efficienza e velocità dei pagamenti: i CBDC possono effettuare pagamenti più veloci, più economici e più sicuri rispetto ai sistemi di pagamento tradizionali. Ciò potrebbe stimolare l'attività economica e la produttività.

- Inclusione finanziaria: le CBDC possono migliorare l'inclusione finanziaria fornendo l'accesso ai servizi bancari alle popolazioni prive di banche e sottobancate. Chiunque abbia uno smartphone può accedere alle CBDC, anche senza un conto corrente bancario tradizionale.

- Costi di transazione ridotti: le CBDC possono ridurre i costi di transazione per privati e aziende, portando a risparmi sui costi e maggiore competitività.

- Miglioramento della politica monetaria: le CBDC possono migliorare la politica monetaria consentendo alle banche centrali di attuare e controllare maggiormente la politica monetaria. Ciò può comportare una maggiore stabilità del sistema finanziario e dell'economia.

- Lotta alle attività illecite: le CBDC possono potenzialmente aiutare a combattere attività illegali come il riciclaggio di denaro e il finanziamento del terrorismo fornendo maggiore trasparenza e tracciabilità delle transazioni.

Dati questi potenziali vantaggi, non sorprende che molte banche centrali in tutto il mondo stiano attivamente ricercando e sperimentando le CBDC.

Slancio positivo per i CBDC nel 2023

Non sorprende che le istituzioni finanziarie stiano lavorando rapidamente per implementare/progettare utilità ai CBDC. Che si tratti della categoria CBDC al dettaglio o all'ingrosso. Ciò è evidente anche in a comunicato stampa condiviso con BeInCrypto. Qui, la piattaforma di messaggistica bancaria Society for Worldwide Interbank Financial Telecommunications, o SWIFT, ha fornito un aggiornamento sulla situazione.

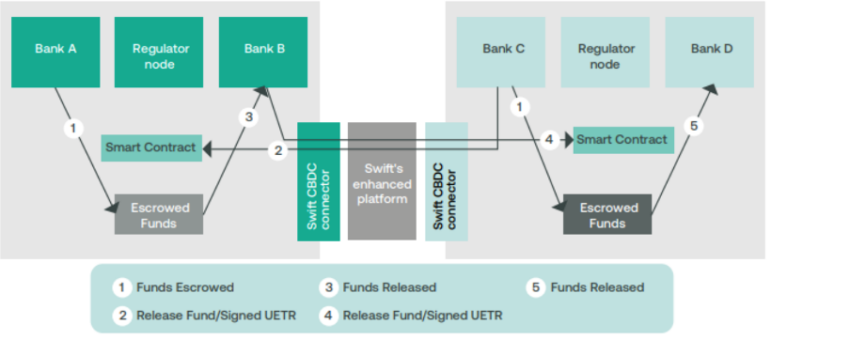

Secondo il rapporto, 18 banche centrali e commerciali hanno trovato "chiaro potenziale e valore" nel connettore CBDC basato su API dopo una revisione completa. Di conseguenza, ha assistito a risultati positivi nel suo test pilota che collega diverse valute digitali della banca centrale. Il riepilogo arriva dopo quasi 5,000 simulazioni da CBDC a CBDC e da CBDC a fiat nell'arco di 12 settimane.

Di conseguenza, garantire che CBDC possa essere utilizzato per i pagamenti transfrontalieri. Inoltre, SWIFT prevede di eseguire una seconda fase della sua sandbox CBDC. Inoltre, sviluppando la sua "soluzione di interlinking CBDC in una versione beta per pagamenti con una maggiore atomicità".

"I partecipanti delle banche centrali e commerciali hanno espresso un forte sostegno per il continuo sviluppo della soluzione, osservando che ha consentito lo scambio continuo di CBDC, anche quelli costruiti su piattaforme diverse".

I partecipanti includono la Royal Bank of Canada, Banque de France, Société Générale, BNP Paribas, Autorità monetaria di Singapore, HSBC, Deutsche Bundesbank, NatWest e altri. Secondo un recente sondaggio dell'OMFIF Digital Monetary Institute, lo era condiviso con BeInCrypto, il 24% delle banche centrali introdurrà una valuta digitale entro i prossimi due anni.

Scenari intorno allo sviluppo

Sebbene le basi siano state gettate, potrebbero ancora esistere alcuni problemi. Ad esempio, l'interoperabilità è fondamentale per lo sviluppo di CBDC e per il settore finanziario. L'interoperabilità si riferisce alla capacità di diversi sistemi, piattaforme e applicazioni di lavorare insieme senza problemi o barriere di compatibilità.

In questo contesto, l'interoperabilità è essenziale perché consente lo scambio di valute digitali tra diverse piattaforme e reti. Ciò significa che gli utenti possono trasferire senza problemi fondi tra altri portafogli, sistemi di pagamento e persino tra diversi CBDC emessi da varie banche centrali.

I mancanza dell'interoperabilità potrebbe tradursi in silos di valute digitali, in cui gli utenti sono limitati a effettuare transazioni all'interno di una rete o piattaforma specifica. Ciò ostacolerebbe i potenziali vantaggi come pagamenti più rapidi ed economici, inclusione finanziaria e miglioramento problemi di.

Lewis Sun, responsabile globale dei pagamenti nazionali ed emergenti presso HSBC, ha dichiarato a BeInCrypto:

“L'interoperabilità è la chiave per realizzare il potenziale delle CBDC per fornire pagamenti transfrontalieri in tempo reale. Mentre cresce l'interesse per i CBDC, aumenta anche il rischio di frammentazione poiché si sta sperimentando una gamma sempre più ampia di tecnologie e standard".

Le valute digitali possono mancare di un ingrediente chiave

È essenziale notare che anche questi pongono alcuni rischi e sfide, come problemi di privacy, rischi per la sicurezza informatica e potenziali interruzioni del sistema finanziario esistente. Pertanto, attento considerazione e l'analisi sono necessarie prima di implementare le CBDC. Nick Antonio, un analista politico del Cato Institute, riguardo alla situazione in corso ha commentato:

"Una CBDC potrebbe minare sia le fondamenta che il futuro dei mercati finanziari riducendo la disponibilità di credito, disintermediando le banche e sfidando l'ascesa della criptovaluta".

Lui ulteriormente detto è "il singolo più grande attacco" alla privacy finanziaria da quando è stato istituito il Bank Secrecy Act e la dottrina delle terze parti. Ricorda, queste forme digitali di valute tradizionali sono emesse e garantite dalle banche centrali. Sebbene le valute digitali abbiano il potenziale per apportare molti vantaggi, presentano anche diversi potenziali svantaggi.

Preoccupazioni per l'innovazione CBDC

Ecco alcuni dei principali svantaggi delle CBDC:

- Rischi per la sicurezza: i CBDC potrebbero essere vulnerabili a rischi per la sicurezza come attacchi informatici, hacking e furto. Tali rischi potrebbero portare alla perdita di fondi per privati e imprese e minare la stabilità del sistema finanziario.

- Preoccupazioni per la privacy: le CBDC potrebbero anche sollevare problemi di privacy, poiché le banche centrali avrebbero accesso a informazioni dettagliate su tutte le transazioni. Ciò potrebbe compromettere la privacy di individui e aziende e sollevare preoccupazioni sulla sorveglianza del governo.

- Disintermediazione delle banche: le CBDC potrebbero ridurre la domanda di depositi bancari tradizionali, poiché gli individui e le imprese potrebbero detenere i propri fondi direttamente presso la banca centrale. Ciò potrebbe minare il ruolo delle banche nel sistema finanziario e portare a una concentrazione del potere nelle mani delle banche centrali.

- Turbativa economica: le CBDC potrebbero anche causare perturbazioni economiche, in quanto potrebbero minare la redditività delle banche e di altri istituti finanziari. Ciò potrebbe determinare una contrazione del credito e una riduzione dell'attività economica.

- Sfide tecniche: l'implementazione delle CBDC potrebbe anche porre sfide tecniche, in quanto richiederebbe investimenti significativi nell'infrastruttura tecnologica e lo sviluppo di nuovi quadri normativi.

- Sfide di adozione: le CBDC potrebbero dover affrontare sfide nell'adozione, in particolare nei paesi in cui il contante è ancora ampiamente utilizzato e dove l'accesso alle tecnologie digitali è limitato. Ciò potrebbe esacerbare le disuguaglianze esistenti ed escludere determinati gruppi dal sistema finanziario.

Vale la pena notare che alcuni di questi svantaggi sono ancora speculativi e molto dipenderà dalla progettazione e dall'implementazione. Tuttavia, i responsabili politici e le parti interessate devono considerare questi potenziali rischi mentre procedono con tali iniziative.

Negazione di responsabilità

Tutte le informazioni contenute nel nostro sito web sono pubblicate in buona fede e solo a scopo di informazione generale. Qualsiasi azione intrapresa dal lettore sulle informazioni trovate sul nostro sito web è rigorosamente a proprio rischio.

Fonte: https://beincrypto.com/swift-reports-positive-outcomes-pilot-tests-cbdcs/